투자

미국서 유턴한 마켓컬리, 밸류 급락에 'IPO 철회' 가닥

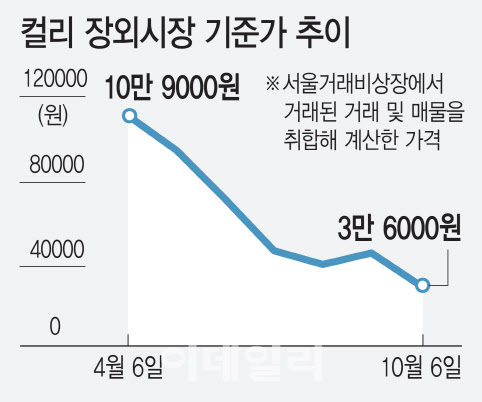

- IPO 철회 유력 컬리, 시장 침체 부담

- 4조 기업가치 최근 1조~1.5조로 하락

- 1호 이커머스 타이틀보다 안정성 중요

- 적자 개선 등 지속가능 모델 입증해야

- 등록 2022-10-06 오후 4:56:09

- 수정 2022-10-06 오후 10:23:04

이 기사는 2022년 10월 06일 16시 56분에 마켓인 프리미엄 콘텐츠로 선공개 되었습니다.

가입하기

[이데일리 김연지 김성훈 기자] 하반기 기업공개(IPO) 시장 대어(大魚)로 꼽혀온 컬리가 상장을 철회하는 쪽으로 가닥을 잡았다. 경기 상황이 악화하자 밸류에이션(기업가치)을 제대로 평가받기 어렵다고 보고 상장을 잠정 연기하는 쪽을 고려한다는 게 업계 설명이다. 당분간 약세장이 이어질 것이란 관측이 속속 나오는 가운데 미국에서 한국 증시로 유턴한 마켓컬리가 순탄히 유가증권시장에 입성하기는 쉽지 않았을 것이란 분석이 높았다.

6일 투자은행(IB) 업계 관계자들 설명을 종합하면 컬리의 IPO 철회 가능성이 큰 것으로 알려졌다. 한국거래소 유가증권시장 상장 예비 심사를 통과한 지 두 달 만이다. 앞서 컬리는 지난 3월 한국거래소에 상장 예비 심사를 청구한 뒤 5개월 만인 지난 8월 심사를 통과했다. 통상 상장 적격 판정을 받으면 6개월 내 상장을 마쳐야 한다. 그 안에 상장 절차를 마치지 않으면 예비 심사를 다시 거쳐야 한다.

업계 관계자들은 컬리의 IPO 철회 유력 배경으로 기대에 한참 못 미치는 밸류에이션과 최근 증시에 입성한 기업들의 주가 부침, 동종 업계의 IPO 연기 등을 꼽고 있다. 우선 프리IPO 투자 당시 컬리는 4조원의 밸류에이션을 인정받았다. 그러나 현 시점 시장에서 거론되는 마켓컬리 밸류에이션은 1조 원 수준이다. 자산이나 매출 규모 대비 몸값이 고평가됐다는 의문의 눈초리도 여전한 상황이다.

컬리처럼 적자 유니콘 타이틀을 달고 증시에 입성한 쏘카도 공모 과정에서 흥행 참패를 겪었고, 증시 입성 후에도 연일 하락세를 면치 못하고 있다. 성장 가능성에 대한 의문이 남아있는 상황에서 컬리가 분위기를 띄우기에는 상당한 부담을 느꼈을 것이라는 주장이 힘을 받는 이유다.

국내 이커머스 기업 중 상장 전례가 없다는 점도 부담 요소다. 올해 상장을 추진하던 SSG닷컴도 시장 상황을 이유로 내년으로 상장을 잠정 연기하고 적자 개선에 나선 상황이다. 컬리의 최대 경쟁사이자 이커머스 기업으로는 유일하게 흑자를 내고 있는 오아시스도 조심스레 상장 절차를 밟고 있다. 마케팅과 영업비용 증가로 적자폭이 늘고 있는 컬리 입장에서는 무리하게 IPO를 추진하기에 리스크가 크다는 게 업계 설명이다.

일각에서는 비(非)식품군 상품을 강화하는 컬리가 3분기 유의미한 실적을 내면 새 국면을 맞을 수 있다고 보는 눈치다. 하지만 IB 업계에서는 현실성이 없다고 보고 있다. 거래액(GMV, Gross Merchandise Volume) 증가는 입증 가능하나, 적자폭을 줄이지는 못할 것이란 설명이다.

사안에 정통한 한 업계 관계자는 “총 거래액은 기업가치 평가에서 중요 지표로 작용하지만, 증시 침체가 장기화 상황에서는 거래액보다 적자폭 개선이 우선”이라며 “우선 지속 가능한 사업 모델을 증명할 시기”라고 말했다.

|

업계 관계자들은 컬리의 IPO 철회 유력 배경으로 기대에 한참 못 미치는 밸류에이션과 최근 증시에 입성한 기업들의 주가 부침, 동종 업계의 IPO 연기 등을 꼽고 있다. 우선 프리IPO 투자 당시 컬리는 4조원의 밸류에이션을 인정받았다. 그러나 현 시점 시장에서 거론되는 마켓컬리 밸류에이션은 1조 원 수준이다. 자산이나 매출 규모 대비 몸값이 고평가됐다는 의문의 눈초리도 여전한 상황이다.

|

국내 이커머스 기업 중 상장 전례가 없다는 점도 부담 요소다. 올해 상장을 추진하던 SSG닷컴도 시장 상황을 이유로 내년으로 상장을 잠정 연기하고 적자 개선에 나선 상황이다. 컬리의 최대 경쟁사이자 이커머스 기업으로는 유일하게 흑자를 내고 있는 오아시스도 조심스레 상장 절차를 밟고 있다. 마케팅과 영업비용 증가로 적자폭이 늘고 있는 컬리 입장에서는 무리하게 IPO를 추진하기에 리스크가 크다는 게 업계 설명이다.

일각에서는 비(非)식품군 상품을 강화하는 컬리가 3분기 유의미한 실적을 내면 새 국면을 맞을 수 있다고 보는 눈치다. 하지만 IB 업계에서는 현실성이 없다고 보고 있다. 거래액(GMV, Gross Merchandise Volume) 증가는 입증 가능하나, 적자폭을 줄이지는 못할 것이란 설명이다.

사안에 정통한 한 업계 관계자는 “총 거래액은 기업가치 평가에서 중요 지표로 작용하지만, 증시 침체가 장기화 상황에서는 거래액보다 적자폭 개선이 우선”이라며 “우선 지속 가능한 사업 모델을 증명할 시기”라고 말했다.

김연지 기자

ginsburg@

저작권자 ⓒ 이데일리-당사의 기사를 동의 없이 링크, 게재하거나 배포하실 수 없습니다.