크레딧

PF 직격탄 iM증권

- [35회 SRE]

- 불어난 충당금에 신용등급 휘청

- 부동산 업황 악화에 부실 자산 확대

- 등록 2024-11-20 오전 5:44:21

- 수정 2024-11-20 오전 5:44:21

이 기사는 2024년 11월 20일 05시 44분에 마켓인 프리미엄 콘텐츠로 선공개 되었습니다.

가입하기

[이데일리 마켓in 이건엄 기자] DGB금융그룹 산하 iM증권(아이엠증권)이 35회 신용평가전문가설문(SRE:Survey of credit Ratings by Edaily)에서 신용등급이 적정하지 않은 기업(워스트레이팅) 4위를 기록했다. 부동산 프로젝트파이낸싱(PF) 위기에 따른 충당급 적립으로 오랜 기간 적자를 지속하면서 신용등급 하향조정이 필요하다는 의견이 다수 나왔다.

아이엠증권은 35회 SRE에서 채권시장 전문가 183명 중 34명(18.6%)이 현재 등급이 적절치 않다고 응답해 워스트레이팅 4위에 이름을 올렸다. 아이엠증권은 이번 설문에서 처음으로 워스트레이팅에 이름을 올렸다.

아이엠증권의 신용등급이 적절치 않다고 평가한 34명 중 8할이 넘는 29명(85.3%)은 현재 등급 대비 하향 조정이 필요하다고 답했다. 비(非) 크레딧 애널리스트(CA)보다는 CA 직군에서 이 같은 경향이 두드러졌다. 실제 CA는 11명의 응답자 모두 하향이 필요하다고 답한 반면 비CA는 23명 중 5명이 상향이 필요하다고 봤다.

현재 한국신용평가(한신평)는 아이엠증권의 무보증사채(선순위) 신용등급을 ‘A+(안정적)’으로 평가하고 있다. 한국기업평가(한기평)는 DGB금융지주의 지급보증을 고려해 선순위 한정 ‘AAA(안정적)’를 부여한 상태다. 후순위 회사채의 경우 ‘A(안정적)’로 평가했다.

아이엠증권의 신용등급에 대해 하향이 필요하다는 의견이 지배적인 것은 PF 불확실성을 완전히 해소하지 못했기 때문이다. 아이엠증권은 PF 충당금 적립과 고질적인 리테일 부문 손실로 적자의 늪에서 벗어나지 못하고 있다. 이는 충당금 적립 후 다른 사업으로 수익을 내며 회복세에 접어든 대형사와 상반된 모습이다.

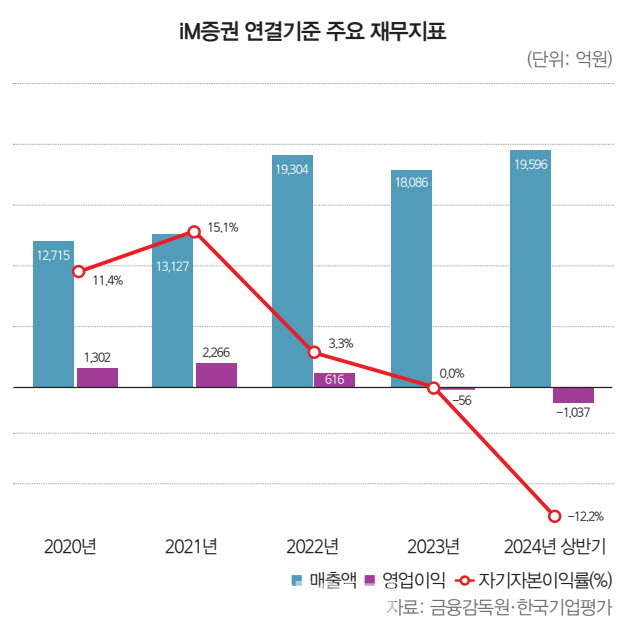

실제 아이엠증권은 부동산 PF 충당금을 올해 상반기 1874억원 쌓은데 이어 3분기에도 613억원을 추가로 적립했다. 아이엠증권의 부동산 PF 위험 노출액(익스포저) 규모는 3분기 말 기준6508억원이다. 이 영향으로 아이엠증권은 올해 3분기 346억원의 당기순손실을 기록하며 지난 1분기부터 3개 분기 연속 적자 행진을 이어갔다.

전반적인 재무건전성도 악화일로를 걷고 있다. 아이엠증권의 고정이하자산 규모는 올해 상반기 말 기준 3773억원으로 전년 말 2590억원 대비 45.7% 급증했다. 2분기 중 신규 PF 사업성 평가기준 도입에 따라 증가폭이 확대됐다. 고정이하자산은 분양 개시 6개월 기준 20% 미만의 △고정 △회수의문 △추정손실 자산을 포함하는 개념으로 사실상 부실자산으로 분류된다.

이데일리 SRE 항목 중 하나인 기업별 등급수준 적성성 설문(워스트레이팅)은 국내 신용평가사가 부여한 신용등급 적성성에 대한 시장의 견해를 묻는 설문이다. 이데일리는 설문 분서의 공정성을 위해 워스트레이팅 상위 득표를 기록한 기업에 ‘발언대’ 형식으로 반론보도문을 요청해왔다. 다음은 35회 SRE 아이엠증권의 발언대 전문이다.

아이엠증권은 브릿지론과 중후순위 부동산FP 익스포저 비중이 경쟁업체 대비 높지만, 감독원의 부동산PF 관련 질서 있는 정리 기조에 발맞춰 선제적으로 대응하고 있다.

아이엠증권은 시중은행으로 전환한 아이엠뱅크를 계열사로 두고, DGB금융그룹의 주요 자회사로서 평판 리스크나 대외 신용도에 영향을 주는 상황이 발생했을 때 증자 등 지주사의 지원 가능성이 높은 점이 경쟁업체 대비 강점이라고 할 수 있다.

부동산 업황 저하를 필두로 각 부문별로 실적이 저하됨에 따라 아이엠증권은 강도 높은 지점 통폐합을 실시함으로써 리테일 사업부문의 수익성을 고취시키려 노력하고 있다.

또 본사 주요 수익원인 IB부문에는 시너지영업을 위해 올해 전사 리퍼럴 제도를 제정해 추후 추가적인 수익을 기대하고 있으며 안정적인 성장을 위해 시장흐름에 따라 손익의 변동성이 큰 지분투자형 자기자본투자의 규모를 부분 조정했다. 코로나 이후 4년 반 만에 미국 연준의 ‘금리 피벗’에 맞춰 채권본부에서 추가적인 수익창출을 기대하고 있다.

[이 기사는 이데일리가 제작한 35회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

|

아이엠증권의 신용등급이 적절치 않다고 평가한 34명 중 8할이 넘는 29명(85.3%)은 현재 등급 대비 하향 조정이 필요하다고 답했다. 비(非) 크레딧 애널리스트(CA)보다는 CA 직군에서 이 같은 경향이 두드러졌다. 실제 CA는 11명의 응답자 모두 하향이 필요하다고 답한 반면 비CA는 23명 중 5명이 상향이 필요하다고 봤다.

현재 한국신용평가(한신평)는 아이엠증권의 무보증사채(선순위) 신용등급을 ‘A+(안정적)’으로 평가하고 있다. 한국기업평가(한기평)는 DGB금융지주의 지급보증을 고려해 선순위 한정 ‘AAA(안정적)’를 부여한 상태다. 후순위 회사채의 경우 ‘A(안정적)’로 평가했다.

아이엠증권의 신용등급에 대해 하향이 필요하다는 의견이 지배적인 것은 PF 불확실성을 완전히 해소하지 못했기 때문이다. 아이엠증권은 PF 충당금 적립과 고질적인 리테일 부문 손실로 적자의 늪에서 벗어나지 못하고 있다. 이는 충당금 적립 후 다른 사업으로 수익을 내며 회복세에 접어든 대형사와 상반된 모습이다.

실제 아이엠증권은 부동산 PF 충당금을 올해 상반기 1874억원 쌓은데 이어 3분기에도 613억원을 추가로 적립했다. 아이엠증권의 부동산 PF 위험 노출액(익스포저) 규모는 3분기 말 기준6508억원이다. 이 영향으로 아이엠증권은 올해 3분기 346억원의 당기순손실을 기록하며 지난 1분기부터 3개 분기 연속 적자 행진을 이어갔다.

전반적인 재무건전성도 악화일로를 걷고 있다. 아이엠증권의 고정이하자산 규모는 올해 상반기 말 기준 3773억원으로 전년 말 2590억원 대비 45.7% 급증했다. 2분기 중 신규 PF 사업성 평가기준 도입에 따라 증가폭이 확대됐다. 고정이하자산은 분양 개시 6개월 기준 20% 미만의 △고정 △회수의문 △추정손실 자산을 포함하는 개념으로 사실상 부실자산으로 분류된다.

이데일리 SRE 항목 중 하나인 기업별 등급수준 적성성 설문(워스트레이팅)은 국내 신용평가사가 부여한 신용등급 적성성에 대한 시장의 견해를 묻는 설문이다. 이데일리는 설문 분서의 공정성을 위해 워스트레이팅 상위 득표를 기록한 기업에 ‘발언대’ 형식으로 반론보도문을 요청해왔다. 다음은 35회 SRE 아이엠증권의 발언대 전문이다.

아이엠증권은 브릿지론과 중후순위 부동산FP 익스포저 비중이 경쟁업체 대비 높지만, 감독원의 부동산PF 관련 질서 있는 정리 기조에 발맞춰 선제적으로 대응하고 있다.

아이엠증권은 시중은행으로 전환한 아이엠뱅크를 계열사로 두고, DGB금융그룹의 주요 자회사로서 평판 리스크나 대외 신용도에 영향을 주는 상황이 발생했을 때 증자 등 지주사의 지원 가능성이 높은 점이 경쟁업체 대비 강점이라고 할 수 있다.

부동산 업황 저하를 필두로 각 부문별로 실적이 저하됨에 따라 아이엠증권은 강도 높은 지점 통폐합을 실시함으로써 리테일 사업부문의 수익성을 고취시키려 노력하고 있다.

또 본사 주요 수익원인 IB부문에는 시너지영업을 위해 올해 전사 리퍼럴 제도를 제정해 추후 추가적인 수익을 기대하고 있으며 안정적인 성장을 위해 시장흐름에 따라 손익의 변동성이 큰 지분투자형 자기자본투자의 규모를 부분 조정했다. 코로나 이후 4년 반 만에 미국 연준의 ‘금리 피벗’에 맞춰 채권본부에서 추가적인 수익창출을 기대하고 있다.

[이 기사는 이데일리가 제작한 35회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

이건엄 기자

leeku@

저작권자 ⓒ 이데일리-당사의 기사를 동의 없이 링크, 게재하거나 배포하실 수 없습니다.